2023年小型微利企业所得税,100万以下还是2.5%吗?附小微企业税收优惠合集

文章来源:网络整理文章发布日期:2023-02-21

目前,小型微利企业100万元以内的所得税优惠已经到期,究竟还会延期吗?……

1.小型微利企业的所得税100万以下,实际税负还是2.5%吗?

小型微利企业应纳税所得额100万元以下的政策已到期,如果税收优惠政策不延续,就只能按20%计算企业所得税;但是100万到300万部分政策依然有效,还可以减按25%所得额计算企业所得税。

有观点认为,这样就会出现倒置现象。我们先来回顾一下近几年小微企业所得税的政策

2021年1月1日至2022年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税。

2022年1月1日至2024年12月31日,对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

【优惠政策时间轴】

(一)小型微利企业年应纳税所得额不超过100万元的部分

1、2019年1月1日至2021年12月31日:减按25%计入应纳税所得额,按20%的税率缴纳企业所得税

2、2021年1月1日至2022年12月31日:减按25%计入应纳税所得额的基础上再减半,按20%的税率缴纳企业所得税

(二)小型微利企业对年应纳税所得额超过100万元但不超过300万元的部分

1、2019年1月1日至2021年12月31日:减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

2、2022年1月1日至2024年12月31日:减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。

【政策依据】

1、《财政部税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)规定:“二、对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。六、本通知执行期限为2019年1月1日至2021年12月31日。”

2、《财政部税务总局关于实施小微企业和个体工商户所得税优惠政策的公告》(财政部税务总局公告2021年第12号)规定:“对小型微利企业年应纳税所得额不超过100万元的部分,在《财政部税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)第二条规定的优惠政策基础上,再减半征收企业所得税。本公告执行期限为2021年1月1日至2022年12月31日。”

3、《国家税务总局关于落实支持小型微利企业和个体工商户发展所得税优惠政策有关事项的公告》(国家税务总局公告2021年第8号)规定:“一、关于小型微利企业所得税减半政策有关事项(一)对小型微利企业年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税。本公告第一条自2021年1月1日起施行,2022年12月31日终止执行。”

4、《财政部税务总局关于进一步实施小微企业所得税优惠政策的公告》(财政部税务总局公告2022年第13号)规定:“一、对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。三、本公告执行期限为2022年1月1日至2024年12月31日。”

【提醒】“小型微利企业年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税”的政策到期,不是取消,会不会延续要等。

2、哪些企业可以享受此项优惠?小型微利企业的判定标准是什么?

小微企业,并不是小型微利企业的简称,是根据工信部发布的标准(修订后)来定义的,并且不同行业的标准各不相同。

01小微企业

“小微企业”是一个习惯性的叫法,并没有一个严格意义上的界定,目前所说的“小微企业”是和“大中企业”相对来讲的。工信部、国家统计局、发展改革委和财政部于2011年6月发布的《中小企业划型标准》,根据企业从业人员、营业收入、资产总额等指标,将16个行业的中小企业划分为中型、小型、微型三种类型,小微企业可以理解为其中的小型企业和微型企业。

提醒

其他行业可参考《中小企业划型标准》,同时今年新的《中小企业划型标准规定(修订征求意见稿)》针对部分内容有了修订,等正式发布后,应以最新的《中小企业划型标准》为准。

02 小型微利企业

“小型微利企业”的出处是企业所得税法及其实施条例,指的是符合税法规定条件的特定企业,其特点不只体现在“小型”上,还要求“微利”,主要用于企业所得税优惠政策方面。

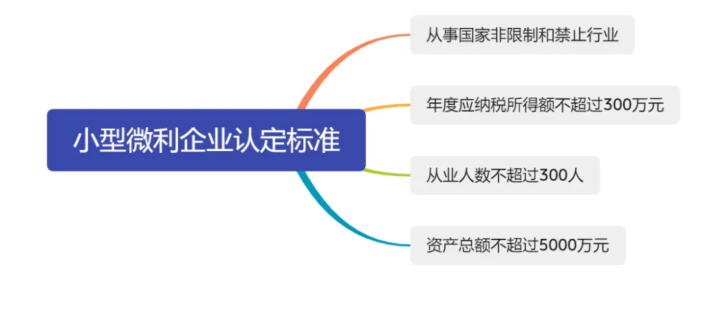

认定标准

其中:从业人数,包括与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数。所称从业人数和资产总额指标,应按企业全年的季度平均值确定。具体计算公式如下:季度平均值=(季初值+季末值)÷2全年季度平均值=全年各季度平均值之和÷4年度中间开业或者终止经营活动的,以其实际经营期作为一个纳税年度确定上述相关指标。在预缴企业所得税时,企业可直接按当年度截至本期末的资产总额、从业人数、应纳税所得额等情况判断是否为小型微利企业。

所以,“小微企业≠小型微利企业”,大家千万别搞错了!

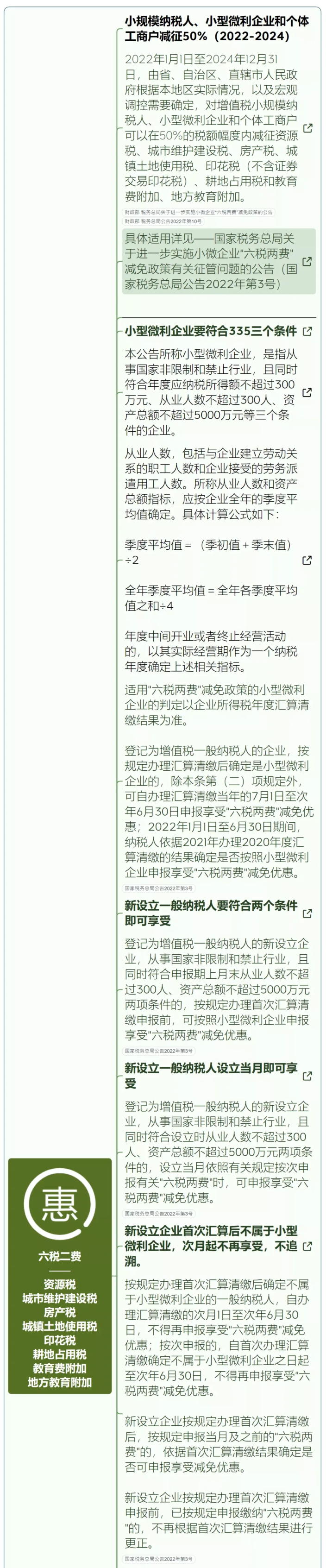

3、 小微企业税收优惠合集

4、小微企业有哪些政策扶持?

各地针对小微企业也出台了一些政策扶持措施。以上海、北京和山东为例:

一、上海

上海市发布《上海市小型微型企业信贷奖励考核办法(2023年版)》(沪财发【2022】9号),引导和鼓励在沪银行加大对本市小型微型企业的信贷投放力度,各在沪银行可获得的奖励资金最高可达超过1000万元。

二、北京

调整小微企业代偿补偿政策。

一是放宽条件,将原试点代偿补偿政策支持范围由500万元以内的小微企业贷款担保提升至1000万元以下融资担保业务。

二是有效分散经营风险,对再担保机构的政策性再担保业务提供再补偿。

三是实时监测代偿补偿资金使用情况,及时启动资金补充程序。

二、山东

一是对中小微企业实行份额预留和价格扣除政策,采购人在满足采购需求的基础上,向中小微企业预留不少于本部门年度采购预算总额30%的份额,其中小型微型企业不低于60%。

二是大力推进政府采购合同融资,金额超1.1亿元。搭建“财金通”平台,合作银行按照单笔授信金额不超过政府采购合同总金额的90%,为政府采购中标企业提供纯信用贷款,首笔金额100万元贷款已落地,银行利率仅4.85%。

三是压缩合同签订时间,将采购人与供应商签订合同时间缩短为中标通知书发出之日10个工作日内。加快资金支付进度,满足合同约定支付条件的,支付时间压缩至5个工作日。取消政府采购投标保证金,减轻企业经营压力。

慧财税Pro

慧财税Pro 慧财税代账版

慧财税代账版 云票

云票 税务风险检测

税务风险检测